Angst vor Fehlern in der Steuererklärung?

Du siehst dir das lieber als Video an? Dann schau rein – inklusive zwei weiterer legaler Tipps, wie du deine Krypto-Steuern senken kannst:

Steuerliche Behandlung von Krypto-Verlusten

Um Steuern auf Kryptowährungen zu optimieren und zu minimieren, können entstandene Verluste aus dem Krypto-Handel legal mit Gewinnen verrechnet werden, sofern bestimmte Bedingungen erfüllt sind.

Bedingung 1: Realisierung innerhalb der einjährigen Haltefrist

Verluste müssen realisiert werden, um steuerlich absetzbar zu sein. Was bedeutet das?

Realisierte Verluste treten auf, wenn Kryptowährungen unter dem Kaufpreis verkauft werden, unabhängig davon, ob der Tausch gegen FIAT oder andere Kryptowährungen erfolgt. Unrealisierte Verluste bestehen, wenn der Marktwert unter dem Kaufpreis liegt, aber noch kein Verkauf stattgefunden hat.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">In Deutschland sind für die Steuer nur realisierte Verluste relevant. Diese müssen innerhalb der einjährigen Spekulationsfrist nach § 23 EStG realisiert werden, da Kryptoverkäufe nach einem Jahr steuerfrei sind.</p></div></div></div>

Daher kann es vorteilhaft sein, Verluste innerhalb dieser Frist zu realisieren, um Gewinne auszugleichen.

<div fs-richtext-component="info-box" class="info-box warning"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f473e84badfdd6e059e_Care.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Achtung: Verlustrealisierungen müssen stets wirtschaftlich begründet sein und dürfen nicht ausschließlich aus steuerlichen Motiven erfolgen. Schnelle Rückkäufe nach einer Verlustrealisierung können von der Finanzverwaltung als steuerlich ungültig angesehen werden. Daher sollte jede verlustrealisierende Transaktion einen klaren wirtschaftlichen Hintergrund haben, selbst wenn nur einige Stunden oder Tage zwischen Verkauf und Reinvestition liegen.</p></div></div></div>

Mehr zum Thema: Kryptowährungen steuerfrei verkaufen

Bedingung 2: Verrechnung nur mit gleichartigen Gewinnen

Verluste aus dem Handel mit Kryptowährungen dürfen nur mit ähnlichen Gewinnen aus privaten Veräußerungsgeschäften (PVG) gemäß § 23 EStG verrechnet werden, wie beispielsweise Gewinne aus dem Verkauf von Grundstücken, Edelmetallen oder Fremdwährungen.

Verluste aus Kryptowährungen können nicht mit anderen Einkunftsarten wie Einkünften aus nichtselbstständiger Arbeit, Kapitalvermögen oder Vermietung und Verpachtung verrechnet werden.

Verlustvortrag und Verlustrücktrag für Kryptowährungen

Verluste aus Kryptowährungen, die innerhalb der einjährigen Haltefrist realisiert werden, können nicht nur Gewinne des gleichen Steuerjahres mindern, sondern auch jene aus dem Vor- und Folgejahr.

Ein Verlustrücktrag reduziert das zu versteuernde Einkommen des Vorjahres, während ein Verlustvortrag zeitlich unbegrenzt in der Zukunft genutzt werden kann. Für den Verlustvortrag ist ein Antrag auf Feststellung des verbleibenden Verlustvortrags erforderlich, welcher vom Finanzamt mit einem Verlustfeststellungsbescheid bestätigt wird. Dieser ist die Basis für die Verrechnung der Verluste in den folgenden Jahren.

Anleger:innen sollten ihre Verluste in der Einkommensteuererklärung angeben und die Feststellung dieser Verluste beantragen, um steuerliche Vorteile zu nutzen.

Ein Verlustrücktrag ist auf das vorangegangene Jahr der Verlustrealisierung beschränkt. Ein Verlustvortrag kann hingegen unbeschränkt in der Zukunft genutzt werden.

Berechnung des steuerlichen Veräußerungsergebnisses

Um den Gewinn bzw. Verlust aus dem Handel mit Kryptowährungen zu berechnen, wird gemäß § 23 Abs. 3 EStG die folgende Formel verwendet:

Veräußerungspreis - Anschaffungskosten - Werbungskosten = Veräußerungsergebnis

Beispiel:

Tausch von BTC gegen Euro

Veräußerungspreis: 5.000,00€

Anschaffungskosten: 7.000,00€

Werbungskosten: 15,00€

5.000,00€ - 7.000,00€ - 15,00€ = -2.015,00€

In diesem Beispiel wurde also ein Verlust in Höhe von 2.015,00€ realisiert.

<div fs-richtext-component="info-box" class="info-box protip"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4b151815fb0be48cec_Lightning.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Obwohl die Berechnung von Gewinnen und Verlusten einfach ist, kann das vollständige Erfassen aller Transaktionsdaten herausfordernd sein. Wir empfehlen daher die Nutzung eines kostenlosen Krypto Portfolio Trackers, um alle Transaktionen zu dokumentieren.</p></div></div></div>

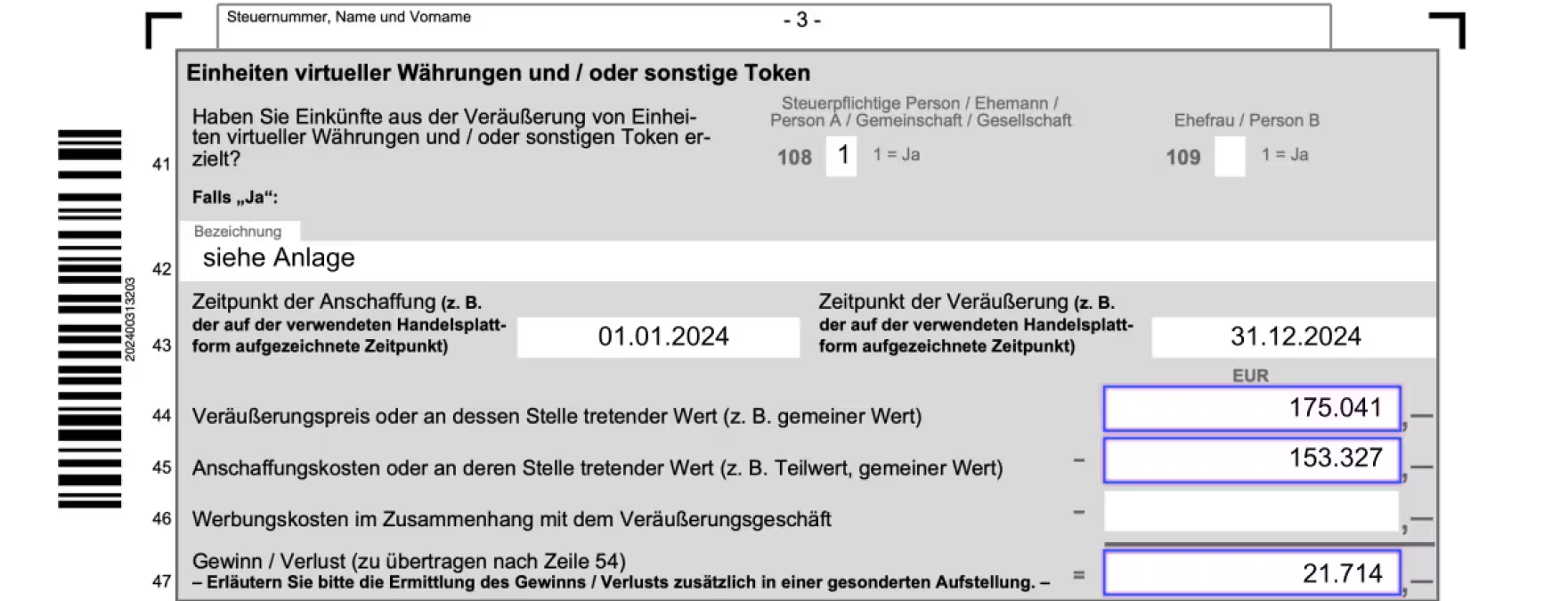

Wo trage ich Krypto-Verluste in die Steuererklärung ein?

Verluste aus dem Verkauf von Kryptowährungen müssen im Formular ESt 1 A in die Anlage SO eingetragen werden. Auf Seite 2 findest du den Abschnitt “Einheiten virtueller Währungen und / oder sonstige Token.”

<div fs-richtext-component="info-box" class="info-box"><div class="flex-info-card"><img src="https://assets-global.website-files.com/65098a145ece52db42b9c274/650c6f4cef4c34160eab4440_Info.svg" loading="lazy" width="64" height="64" alt="" class="icon-info-box"><div fs-richtext-component="info-box-text" class="info-box-content"><p class="color-neutral-800">Der Abschnitt “Einheiten virtueller Währungen und / oder sonstige Token” kommt in der Steuererklärung für das Steuerjahr 2023 zum ersten Mal zum Einsatz. In vorherigen Steuererklärungen musst du Gewinne und Verluste aus Kryptowährungen im Abschnitt “andere Wirtschaftsgüter” eintragen.</p></div></div></div>

Unser Krypto Steuerrechner ermittelt alle relevanten Werte für dich und liefert dir – neben einem umfangreichen Krypto-Steuerreport – auch gleich das vorausgefüllte Formular für die Anlage SO.

Mehr zum Thema: Krypto richtig in die Steuererklärung eintragen

Tax Loss Harvesting: Verluste zur Steueroptimierung nutzen

Tax Loss Harvesting, das Realisieren von Verlusten zur Steueroptimierung, wird von Anleger:innen oft zum Jahresende oder während Markttiefs genutzt, um die Steuerlast zu minimieren. Indem Verluste aus weniger rentablen Anlagen realisiert werden, verringert sich die Steuer auf Gewinne aus profitableren Investitionen.

Diese Strategie hilft also, unrentable Investments abzustoßen und zugleich Steuern zu sparen.

Unser Krypto-Steuerrechner bietet eine Steueroptimierungsfunktion, die automatisch Möglichkeiten für Tax Loss Harvesting aufzeigt und die Haltedauer deiner Assets anzeigt.

Häufige Fragen

Müssen Krypto-Verluste in der Steuererklärung angeben werden?

Ja, theoretisch sind alle Einkünfte, auch negative, in der Steuererklärung anzugeben. Auch wenn das Unterlassen keine unmittelbaren ordnungsrechtlichen Folgen nach sich zieht, führt das Nichtangeben von Verlusten dazu, dass diese nicht steuermindernd eingesetzt werden können.

Können gestohlene oder verlorene Kryptos von der Steuer abgesetzt werden?

Die Absetzbarkeit von gestohlenen oder verlorenen Kryptowährungen hängt vom Einzelfall ab. Verluste durch Betrug oder Hacks können potenziell geltend gemacht werden, die Entscheidung liegt beim Finanzamt. Verluste durch Diebstahl oder einfaches Verlieren gelten jedoch nicht als Veräußerung und sind steuerlich meist nicht abzugsfähig.

Wie lange ist der Krypto-Verlustvortrag gültig?

Verlustvorträge aus Krypto-Transaktionen können zeitlich unbegrenzt, aber nur einmalig in zukünftigen Steuererklärungen genutzt werden.

Wie lange ist der Krypto-Verlustrücktrag gültig?

Krypto-Verlustrückträge sind auf das unmittelbar vorherige Steuerjahr beschränkt.

Hilfreiche Links

01/2025: Update für 2025

07/2024: Komplette Überarbeitung; neue Struktur, Texte und Bilder

01/2024: Update für 2024